ความเสี่ยงเป็นสิ่งที่เกิดขึ้นกับทุกองค์กร เป็นโอกาสที่จะเกิดความผิดพลาด ความเสียหาย การรั่วไหล ความสูญเปล่าหรือเหตุการณ์ที่ไม่พึงประสงค์ ซึ่งอาจเกิดขึ้นในอนาคต และมีผลกระทบที่จะทำให้การดำเนินงานไม่ประสบความสำเร็จหรือบรรลุตามวัตถุประสงค์และเป้าหมายขององค์กรที่กำหนดไว้ งานบัญชีเป็นงานที่มีความสำคัญมากของทุกองค์กร มีความเกี่ยวข้องกับข้อมูลบัญชีและการเงิน ซึ่งต้องมีความถูกต้องสำหรับผู้ประกอบการนำไปใช้ในการตัดสินใจ และมีความน่าเชื่อถือ สำหรับบุคคลภายนอกที่เกี่ยวข้อง อย่างไรก็ตามงานบัญชีก็มีความเสี่ยงต่อการเกิดข้อผิดพลาดซึ่งจะก่อให้เกิดความเสียหายต่อองค์กร ผู้ประกอบการจะรับมือกับความเสี่ยงด้านการเงินและบัญชีได้อย่างไร บทความนี้มีคำตอบ

ความเสี่ยงด้านการเงินและบัญชี

ความเสี่ยงด้านการเงินและบัญชี ประกอบด้วย

1. ความเสี่ยงจากลักษณะธุรกิจ (Inherent Risk หรือ IR) หรือความเสี่ยงสืบเนื่อง

เป็นความเสี่ยงที่มีเกิดขึ้นจากลักษณะของธุรกิจ โดยจะเกิดขึ้นทุกครั้งเมื่อมีการตัดสินใจทำธุรกิจหรือดำเนินกิจกรรมนั้น โดยความเสี่ยงสืบเนื่องนี้แบ่งออกได้เป็น 2 ประเภท ได้แก่

1.1 ความเสี่ยงสืบเนื่องในระดับงบการเงิน

เป็นการพิจารณาความเสี่ยงจากงบการเงินโดยรวมว่างบการเงินมีโอกาสแสดงข้อมูลที่ขัดต่อข้อเท็จจริง ที่เป็นสาระสำคัญได้อย่างไร โดยปัจจัยที่ใช้ประเมินความเสี่ยงสืบเนื่องในระดับของงบการเงิน ได้แก่

ลักษณะธุรกิจของกิจการ ปัจจัยที่มีผลกระทบต่ออุตสาหกรรมที่กิจการดำเนินอยู่ เช่น เศรษฐกิจ สถานการณ์การแข่งขันในตลาด ลูกค้า เทคโนโลยี การเกิดโรคระบาด เช่น การแพร่ระบาดของโรคไวรัสโควิด-19 วิธีการปฏิบัติทางบัญชีสำหรับอุตสาหกรรมนั้นๆ เป็นต้น

1.2 ความเสี่ยงสืบเนื่องในระดับของยอดคงเหลือในบัญชีและประเภทของรายการ

เป็นการพิจารณาในรายละเอียดของรายการมากกว่าในระดับของงบการเงิน ได้แก่

– การประเมินความซับซ้อนของรายการและเหตุการณ์ ว่าต้องอาศัยผู้เชี่ยวชาญหรือการประมาณการ ในการกำหนดยอดคงเหลือของบัญชี เช่น การประเมินมูลค่าสินทรัพย์ที่มีการเปลี่ยนแปลงไปตาม เทคโนโลยี

– การพิจารณาความเป็นไปได้ที่สินทรัพย์จะสูญหายหรือถูกยักยอก

– รายการที่มีความผิดปกติและซับซ้อน รวมทั้งรายการที่ไม่ผ่านการประมวลผลตามปกติ

2. ความเสี่ยงจากการควบคุม (Control Risk หรือ CR)

เป็นความเสี่ยงที่ระบบบัญชีของกิจการไม่สามารถป้องกันหรือตรวจพบและแก้ไขการแสดงข้อมูลที่ขัดต่อข้อเท็จจริงที่อาจเกิดขึ้นได้อย่างทันเวลา หรือเป็นความเสี่ยงที่เกิดจากระบบการควบคุมภายในที่ไม่มีประสิทธิภาพ ไม่มีการปฏิบัติตาม จนทำให้มีข้อผิดพลาดรวมอยู่ในงบการเงิน ตัวอย่างเช่น

– กิจการไม่มีการอนุมัติรายการก่อนการจ่ายเงิน ทำให้มีการจ่ายเงินซ้ำซ้อน หรือมีรายจ่ายที่ไม่ใช่รายจ่ายของกิจการ

– กิจการไม่มีนโยบายหรือแนวทางในการปฏิบัติงานทำให้ไม่มีการแบ่งแยกหน้าที่งานที่เหมาะสม

– มีการจัดทำงบพิสูจน์ยอดเงินฝากธนาคารโดยพนักงานบัญชี แต่ไม่ได้รับการตรวจทานจาก หัวหน้าแผนกบัญชี

– ผู้จัดการแผนกบัญชีมีความไว้วางใจพนักงานบัญชีคนหนึ่งมากเกินไป จึงมอบหมายให้จัดทำรายงาน ทางการเงินทั้งหมดโดยไม่ได้ตรวจสอบ

หลักในการจัดการความเสี่ยงด้านการเงินและบัญชี

ในการจัดการความเสี่ยง ในที่นี้ขอนำแนวคิดของ COSO (The Committee of Sponsoring Organizations of the Tread Way Commission) ซึ่งเป็นคณะกรรมการร่วมของสถาบันวิชาชีพทางด้านบัญชีและตรวจสอบภายใน 5 สถาบัน มาใช้ดังนี้

1. การวางระบบควบคุมภายใน

การควบคุมภายในเป็นเครื่องมือในการจัดการที่เป็นกลไกพื้นฐานของกระบวนการกำกับดูแลการดำเนินกิจกรรมต่างๆ ขององค์กรให้ดำเนินงานไปอย่างมีประสิทธิภาพและบรรลุวัตถุประสงค์

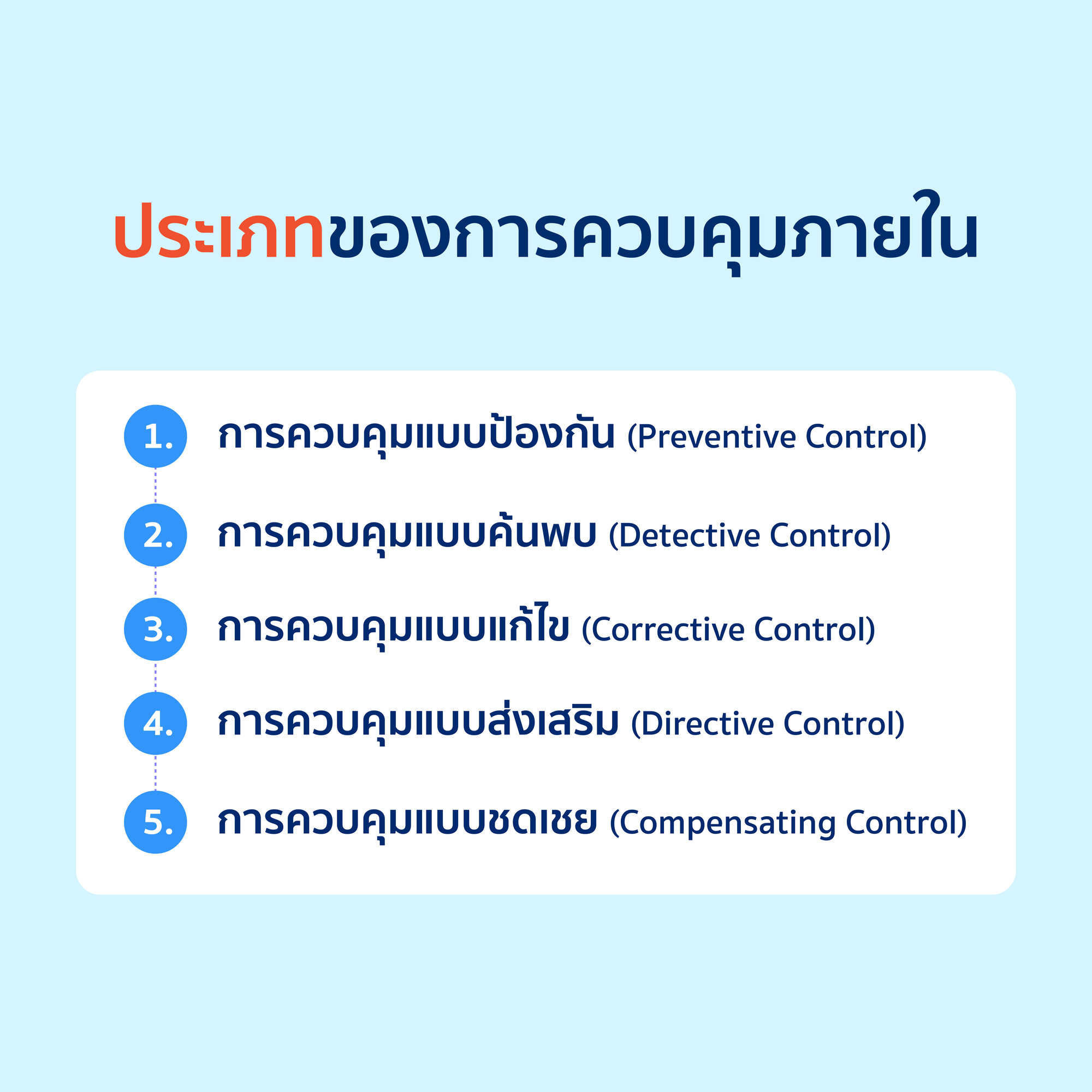

ประเภทของการควบคุมภายใน

การควบคุมภายในแบ่งออกเป็น 5 ประเภทดังนี้

- การควบคุมแบบป้องกัน (Preventive Control)

เป็นการควบคุมเพื่อป้องกัน หรือลดความเสี่ยงจากความผิดพลาด ความเสียหายที่จะเกิดขึ้น เช่น การแบ่งแยกหน้าที่การงาน การควบคุมการเข้าถึงทรัพย์สิน เป็นต้น

- การควบคุมแบบค้นพบ (Detective Control)

เป็นการควบคุมเพื่อค้นพบความเสียหาย หรือความผิดพลาดที่เกิดขึ้นแล้ว เช่น การสอบทานงาน การสอบยืนยันยอด การตรวจนับพัสดุ เป็นต้น

- การควบคุมแบบแก้ไข (Corrective Control)

เป็นวิธีการควบคุมที่กำหนดขึ้นเพื่อแก้ไขข้อผิดพลาดที่เกิดขึ้นให้ถูกต้อง หรือเพื่อหาวิธีแก้ไขเพื่อ ไม่ให้เกิดข้อผิดพลาดซ้ำอีกในอนาคต

- การควบคุมแบบส่งเสริม (Directive Control)

เป็นวิธีการควบคุมที่ส่งเสริมหรือกระตุ้นให้เกิดความสำเร็จตามวัตถุประสงค์ที่ต้องการ เช่น การให้รางวัล แก่ผู้มีผลงานดี เป็นต้น

- การควบคุมแบบชดเชย (Compensating Control)

เป็นวิธีการควบคุมที่กำหนดขึ้นเพื่อชดเชยหรือทดแทนระบบสำรองที่ทำอยู่เดิม เช่น การเปลี่ยนจากการ ใช้โปรแกรมบัญชีระบบออฟไลน์เป็นระบบออนไลน์ เป็นต้น

แนวทางการวางระบบการควบคุมภายใน

มีแนวทางดังต่อไปนี้

- การกำหนดวัตถุประสงค์ของกิจกรรมการควบคุมภายใน

เป็นการกำหนดวัตถุประสงค์ของกิจกรรมให้สอดคล้องกับวัตถุประสงค์ในภาพรวมขององค์กร การค้นหาความเสี่ยงที่มีนัยสำคัญที่ทำให้การดำเนินงานไม่บรรลุตามวัตถุประสงค์ และการพิจารณาการ ควบคุมที่มีอยู่ว่าสามารถป้องกันหรือลดความเสี่ยงได้ในระดับใด

- แนวทางการกำหนดหรือออกแบบระบบการควบคุมภายใน

การกำหนดแนวทางระบบการควบคุมภายในทำได้โดยกำหนดหลักเกณฑ์ ระเบียบการปฏิบัติงาน การป้องกันการทุจริตอย่างต่อเนื่อง มีการกำหนดแผนการดำเนินการโดยเชื่อมโยงมาตรฐาน การปฏิบัติงานของหน่วยงานทั้งภายในและภายนอกองค์กร

3 .การติดตามประเมินผล

ได้แก่ การติดตามประเมินผลในระหว่างการปฏิบัติงาน ซึ่งเป็นกิจกรรมที่รวมอยู่กับการบริหาร จัดการ และการควบคุมดูแลการปฏิบัติงานปกติประจำวัน โดยบุคลากรขององค์กรทุกระดับต้องมี ความรับผิดชอบร่วมกันในการติดตามการประเมินผลในหน่วยงานย่อยของตนเอง และการประเมินผล เป็นรายครั้ง โดยอาจจัดตั้งหน่วยงานอิสระในการประเมินผลตามที่ได้รับมอบหมายจากผู้บริหาร มีเครื่องมือในการประเมินผล เช่น แบบสอบถามการควบคุมภายใน รวมทั้งการทดสอบการควบคุม ได้แก่ การทดสอบระบบการปฏิบัติงาน การสอบทานรายการต่างๆ เป็นต้น

2.การบริหารความเสี่ยง (Enterprise Risk Management)

ตามแนวทางกรอบจัดการความเสี่ยงของ COSO (COSO ERM : Enterprise Risk Management) การบริหารความเสี่ยงเป็นกระบวนการที่เป็นผลมาจากผู้บริหารและบุคลากรขององค์กรร่วมกันกำหนดขึ้น เพื่อประยุกต์ใช้ในการกำหนดกลยุทธ์โดยการออกแบบสามารถระบุเหตุการณ์ที่มีความเป็นไปได้อันจะมีผลกระทบต่อองค์กร และการจัดการความเสี่ยงให้อยู่ในระดับที่ยอมรับได้ เพื่อให้เกิดความมั่นใจอย่างสมเหตุสมผลว่าจะสามารถบรรลุวัตถุประสงค์ขององค์กรได้

แนวทางการบริหารจัดการความเสี่ยง

ในการบริหารจัดการความความเสี่ยง เริ่มจากการระบุเหตุการณ์ (Event Identification) โดยแยก เหตุการณ์ที่เป็นโอกาสออกจากความเสี่ยง ทำการระบุความเสี่ยง จากนั้นก็ประเมินความเสี่ยง (Risk Assessment) โดยการวิเคราะห์ ประเมินและจัดลำดับความเสี่ยง สำหรับแนวทางตอบสนองความเสี่ยง(Risk Response) ประกอบด้วย

การยอมรับความเสี่ยง (Accept Risk)

เป็นการยอมรับความเสี่ยงที่เกิดขึ้น เนื่องจากไม่เกิดความคุ้มค่าในการจัดการควบคุมหรือป้องกัน ความเสี่ยง

การลดหรือควบคุมความเสี่ยง (Control/Treat/Mitigate Risk)

เป็นการปรับปรุงระบบการทำงานหรือการออกแบบวิธีการทำงานใหม่ เพื่อลดโอกาสที่จะเกิดหรือลด ผลกระทบให้อยู่ในระดับที่องค์กรยอมรับได้

การกระจายความเสี่ยงหรือการโอนความเสี่ยง (Transfer/Share Risk)

เป็นการกระจายหรือถ่ายโอนความเสี่ยงให้ผู้อื่นช่วยแบ่งเบาภาระความเสี่ยง

การหลีกเลี่ยงความเสี่ยง (Avoid/Terminate Risk)

เป็นการจัดการความเสี่ยงที่อยู่ในระดับสูงมาก และหน่วยงานไม่สามารถยอมรับได้ จึงต้องตัดสินใจยกเลิกโครงการหรือกิจกรรมนั้น

ผู้ประกอบการจึงควรเลือกแนวทางการตอบสนองต่อความเสี่ยงที่ทำให้ความน่าจะเป็นและผลกระทบ จากความเสี่ยงอยู่ในระดับที่ยอมรับได้ จากนั้นจึงควรกำหนดนโยบายและวิธีปฏิบัติซึ่งจะช่วย ให้เกิด ความมั่นใจว่าความเสี่ยงได้รับการตอบสนองอย่างมีประสิทธิผลและมีการปฏิบัติตามวิธีการตอบสนอง ความเสี่ยงที่กำหนดไว้และประสบความสำเร็จตามวัตถุประสงค์ภายในเวลาที่กำหนด อย่างไรก็ตาม ผู้ประกอบการควรจัดให้มีการสื่อสารกับบุคลากรในองค์กร เพื่อให้มีการตอบสนองต่อเหตุการณ์ต่างๆ ได้อย่างรวดเร็วและมีประสิทธิภาพ รวมทั้งควรมีการติดตามผลจากการบริหารจัดการความเสี่ยง เพื่อนำมาประเมินกรอบการจัดการความเสี่ยง ให้เกิดประสิทธิภาพอย่างต่อเนื่องและสม่ำเสมอ

การจัดวางระบบการควบคุมภายในและการบริหารจัดการความเสี่ยงดังที่กล่าวมา เป็นแนวทางที่จะช่วย ผู้ประกอบการรับมือความเสี่ยงในงานบัญชีได้ นักบัญชีขององค์กรสามารถมีส่วนช่วยให้ผู้ประกอบการ วิเคราะห์ความเสี่ยงในงานบัญชี โดยวิเคราะห์ลักษณะการประกอบธุรกิจ มีกิจกรรมตรงส่วนไหนขององค์กรที่ก่อให้เกิดความเสี่ยงและถ้าไม่มีมาตรการการควบคุมที่เพียงพอจะ ส่งผลกระทบก่อให้เกิดความเสียหายต่อองค์กรได้ การเลือกใช้โปรแกรมบัญชีที่ดีเป็นแนวทางหนึ่งที่จะช่วยผู้ประกอบการรับมือต่อความเสี่ยงในงานบัญชีได้เช่นกัน

PEAK โปรแกรมบัญชีออนไลน์ช่วยกิจการจัดทำงบการเงิน ให้ข้อมูลทางการเงินแบบ Real Time มีข้อมูลวิเคราะห์ในรูป Dashboard ช่วยผู้ประกอบการวางแผนและตัดสินใจเพื่อให้เกิดสภาพคล่องในการดำเนินกิจการ

ลูกค้า OfficeMate ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 60 วัน มูลค่า 2,400 บาท

- วันนี้ – 31 ธันวาคม 2024

- คลิก https://bit.ly/PEAK-OFM (ไม่มีค่าใช้จ่าย)

- PEAK Call Center : 1485

- LINE : @peakaccount

- สอบถามเพิ่มเติม คลิก https://m.me/peakengine

บทความที่เกี่ยวข้อง