สำหรับผู้ประกอบการมือใหม่ การเห็นตัวเลขใน “งบการเงิน” ครั้งแรกอาจดูน่าปวดหัว แต่จริง ๆ แล้ว วิธีการอ่านงบการเงิน ไม่ได้ซับซ้อนอย่างที่คิด หากลองมองว่ามันคือ “สมุดรายงานสุขภาพ” ของบริษัทที่ช่วยเปลี่ยนตัวเลขให้กลายเป็นเรื่องราว

การเรียนรู้วิธีดูงบการเงินพื้นฐานจะช่วยให้คุณเห็นภาพชัดเจนว่า ธุรกิจมีกำไรจริงไหม สภาพคล่องยังดีอยู่หรือเปล่า หรือมีหนี้สินมากเกินไปหรือไม่

ทักษะนี้จึงเป็นสิ่งสำคัญที่ช่วยให้คุณวางแผนกลยุทธ์และตัดสินใจทางธุรกิจได้อย่างแม่นยำโดยใช้ข้อมูลจริง แทนการใช้เพียงความรู้สึกหรือการคาดเดา ซึ่งจะช่วยลดความเสี่ยงและสร้างโอกาสในการเติบโตอย่างยั่งยืนได้ในอนาคต

Main Points

- งบการเงินคือเครื่องมือวัดสุขภาพธุรกิจ: ช่วยให้เจ้าของกิจการรู้ว่าธุรกิจกำไรจริงหรือไม่ มีสภาพคล่องเพียงพอหรือเปล่า และมีความเสี่ยงด้านหนี้สินมากน้อยแค่ไหน

- เข้าใจ 4 งบหลัก = เห็นภาพรวมธุรกิจครบทุกมิติ: งบกำไรขาดทุนดูความสามารถทำกำไร, งบดุลดูความมั่นคง, งบกระแสเงินสดดูเงินหมุนจริง และงบส่วนของเจ้าของดูความมั่งคั่งระยะยาว

- อ่านงบเป็น ช่วยตัดสินใจธุรกิจได้แม่นยำและยั่งยืน: การใช้ข้อมูลจากงบการเงินแทนความรู้สึก ช่วยลดความเสี่ยง วางแผนได้ตรงจุด และต่อยอดการเติบโตของกิจการในระยะยาว

งบการเงิน คืออะไร?

งบการเงิน คือ “สมุดพก” ที่สรุปสุขภาพของธุรกิจออกมาเป็นตัวเลขอย่างเป็นระบบ ช่วยให้เราเห็นภาพชัดเจนว่ากิจการกำลังรุ่งหรือร่วง โดยไม่ต้องนั่งเดา

ทำไมเราต้องอ่านงบการเงิน?

การอ่านงบการเงิน เปรียบเสมือนการตรวจสุขภาพบริษัท เพื่อให้รู้ข้อมูลสำคัญ 3 ด้าน:

- ผลการดำเนินงาน: ดูว่าทำกำไรได้เก่งไหม (ดูที่งบกำไรขาดทุน)

- สถานะทางการเงิน: ดูความมั่งคั่ง มีทรัพย์สินหรือหนี้สินเท่าไหร่ (ดูที่งบแสดงฐานะการเงิน)

- กระแสเงินสด: ดูสภาพคล่องว่ามีเงินสดหมุนเวียนจริงเพียงพอหรือไม่

โดยปกติงบจะแสดงตัวเลขเปรียบเทียบย้อนหลัง 2 ปี เพื่อให้เราเช็กแนวโน้มธุรกิจได้ว่าเติบโตขึ้นหรือแย่ลง หากคุณอยากลงทุนหรือทำธุรกิจ การวิเคราะห์งบการเงินจึงเป็นทักษะสำคัญที่ช่วยลดความเสี่ยงและเพิ่มโอกาสทำกำไร

งบการเงินมีอะไรบ้าง? สรุป 5 งบหลักที่คนทำธุรกิจต้องรู้

อยากรู้ว่า งบการเงิน มีอะไรบ้าง? สำหรับผู้ประกอบการแล้ว การเข้าใจ 4 งบหลักถือเป็นเรื่องพื้นฐานที่พลาดไม่ได้ เพราะแต่ละส่วนจะบอกเล่าเรื่องราวของธุรกิจในแง่มุมที่ต่างกัน เมื่อนำข้อมูลมารวมกันจะช่วยให้คุณเห็นภาพรวมสุขภาพธุรกิจได้อย่างครบถ้วน

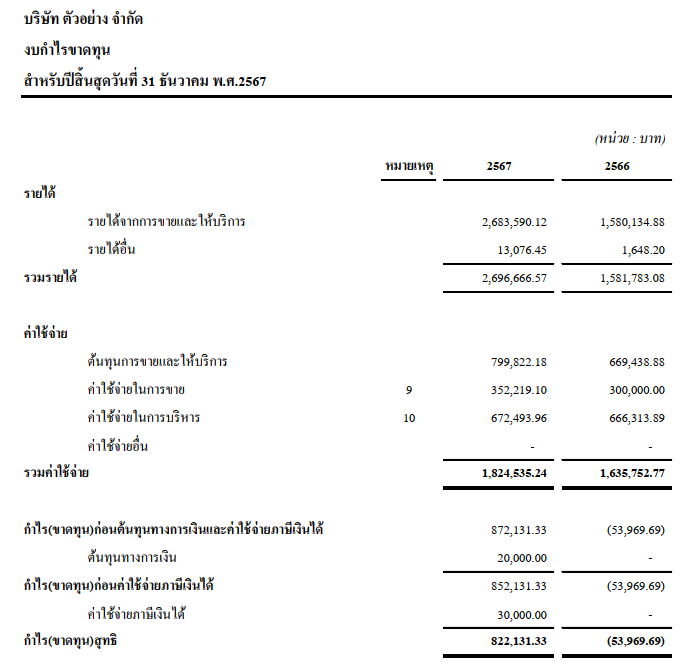

1. งบกำไรขาดทุน(Statement of Income)

งบกำไรขาดทุน (Statement of Income) คือรายงานที่สรุปผลการดำเนินงานในช่วงเวลาหนึ่ง เพื่อให้เราเห็นภาพรวมว่าธุรกิจมีความสามารถในการทำกำไรมากน้อยเพียงใด โดยมี 3 ส่วนที่ต้องสังเกตดังนี้:

- รายได้: ตรวจสอบว่าธุรกิจหาเงินได้จากกิจกรรมหลักหรือช่องทางใดบ้าง

- ค่าใช้จ่าย: ดูว่าเงินถูกใช้ไปกับอะไร เช่น ต้นทุนสินค้า หรือค่าบริหารจัดการ

- กำไร/ขาดทุนสุทธิ: บรรทัดสุดท้ายที่บอกว่าหลังหักทุกอย่างแล้ว ธุรกิจ “รวยขึ้น” หรือ “ขาดทุน”

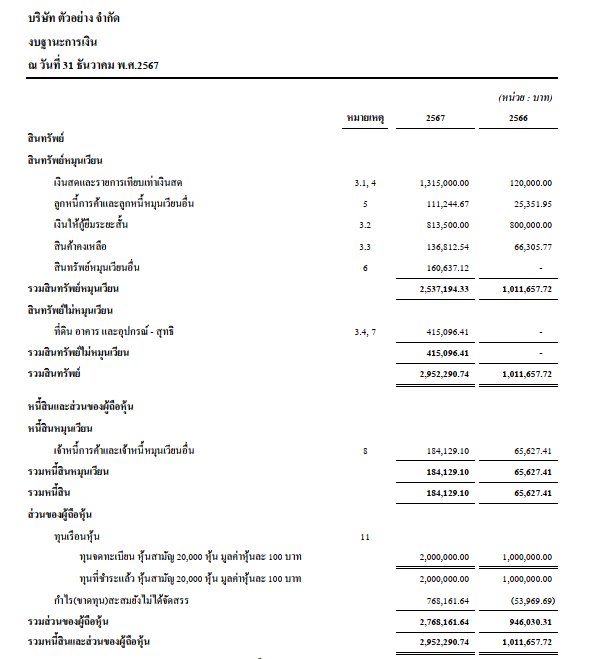

2. งบฐานะการเงิน (Balance Sheet) หรือ งบดุล

งบดุล คือ งบที่แสดงสถานะทางการเงินด้วยทรัพย์สิน หนี้สิน และทุน ณ วันใดวันหนึ่ง เพื่อให้เห็นภาพรวมของธุรกิจผ่าน 3 องค์ประกอบหลัก:

- สินทรัพย์ (Assets): ธุรกิจครอบครองอะไรที่มีมูลค่าบ้าง เช่น เงินสด สินค้าคงเหลือ หรือที่ดิน

- หนี้สิน (Liabilities): ภาระผูกพันที่ต้องจ่ายคืนในอนาคตมีจำนวนเท่าใด

- ส่วนของเจ้าของ (Equity): เงินลงทุนจริงจากเจ้าของและกำไรสะสมที่ผ่านมา

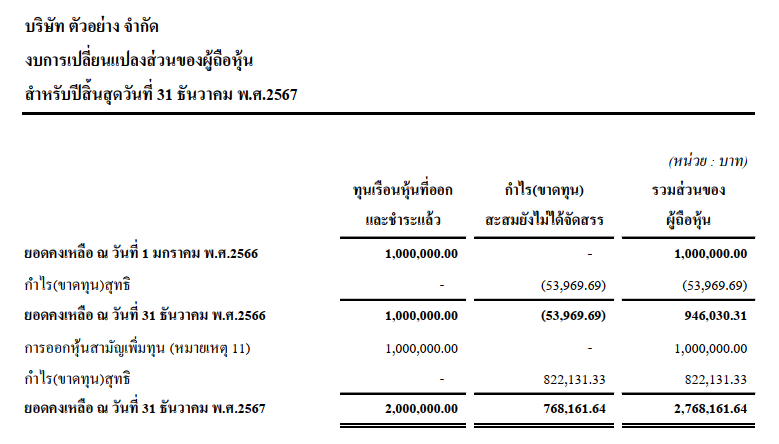

3. งบการเปลี่ยนแปลงส่วนของเจ้าของ(Statement of Changes in Equity)

งบส่วนเจ้าของช่วยให้เราประเมินความมั่งคั่งที่แท้จริงของผู้ถือหุ้น โดยแจกแจงที่มาของเงินทุนอย่างชัดเจนว่าเพิ่มขึ้นหรือลดลงจากส่วนใด ไม่ว่าจะเป็นการระดมทุนเพิ่ม หรือกำไรสะสมที่เติบโตจากผลประกอบการ

- กำไรสุทธิ: ทำให้ส่วนของเจ้าของเพิ่มขึ้น

- ขาดทุนสุทธิ/จ่ายปันผล: ทำให้ส่วนของเจ้าของลดลง

ตัวอย่างเช่น หากลงทุนเริ่มแรก 1 ล้านบาท และมีกำไรสะสมเติมเข้ามาอีก 2 ล้านบาท รวมเป็น 3 ล้านบาท หากเลิกกิจการวันนี้ เจ้าของจะได้รับเงินคืนทั้งหมดตามจำนวนนี้นั่นเอง

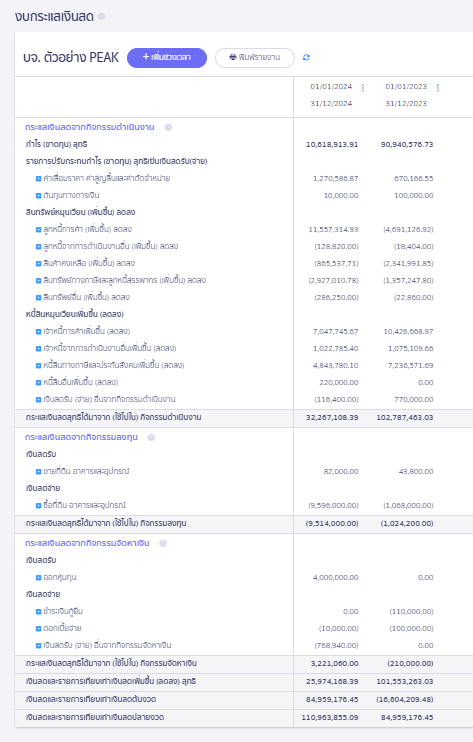

4. งบกระแสเงินสด (Statement of Cash Flows)

งบนี้ช่วยให้รู้ว่าเงินสดที่เพิ่มขึ้นหรือลดลงมาจากอะไร รวมถึงแสดงการรับเงินและจ่ายเงินของธุรกิจ แยกตาม 3 กิจกรรมหลัก:

- กิจกรรมดำเนินงาน – เช่น ขายของ รับเงินจากลูกค้า

- กิจกรรมลงทุน – เช่น ซื้ออุปกรณ์ สร้างโรงงาน

- กิจกรรมจัดหาเงิน – เช่น กู้เงิน หรือจ่ายคืนเงินกู้

ข้อสังเกต: ไม่ใช่ทุกกิจการที่ต้องส่งงบกระแสเงินสด กฎหมายผ่อนปรนให้นิติบุคคลทั่วไปที่ไม่ใช่บริษัทมหาชนสามารถเลือกไม่จัดทำงบส่วนนี้ได้

นอกจาก 4 งบหลักแล้ว ยังมีหมายเหตุประกอบงบการเงิน (Notes to Financial Statements: NFS) ซึ่งเป็นเอกสารสำคัญที่มักแนบมากับงบการเงินทุกปี ซึ่งให้รายละเอียดเพิ่มเติมที่ไม่สามารถใส่ไว้ในงบหลักได้ เช่น:

- กิจการทำธุรกิจประเภทใด

- ใช้มาตรฐานใดในการทำบัญชี

- รายละเอียดตัวเลข เช่น ลูกหนี้รายใหญ่

รวมทุกเรื่องต้องรู้เกี่ยวกับการวิธีการอ่านงบการเงิน อ่านต่อได้ที่บทความของ PEAK : https://www.peakaccount.com/blog/business/smes/reading-financial-statements-made-easy

1. วิธีอ่านงบกำไรขาดทุน เข้าใจง่ายด้วยสมการเดียว

การอ่านงบการเงินเริ่มต้นที่งบกำไรขาดทุนเพราะเข้าใจง่ายที่สุด มีสมการง่ายๆ คือ:

| รายได้ หัก ค่าใช้จ่าย = กำไร(ขาดทุน) |

รายได้แบ่งเป็น 2 ประเภท

1. รายได้หลัก รายได้จากการขายสินค้าหรือให้บริการตามวัตถุประสงค์ธุรกิจ เช่น:

- ธุรกิจขายเสื้อผ้า → รายได้จากการขายสินค้า

- ร้านตัดผม → รายได้จากการให้บริการตัดผม

2. รายได้อื่น รายได้ที่ไม่ใช่รายได้หลัก เช่น:

- ดอกเบี้ยรับจากเงินฝากธนาคาร

- กำไรจากการขายเก้าอี้ออฟฟิศที่ไม่ได้ใช้แล้ว

ข้อสังเกต: การแบ่งรายได้ช่วยให้รู้ว่าเงินเข้ามาจากอะไร และธุรกิจแข็งแรงจริงไหม ไม่ใช่แค่โชคดีได้เงินครั้งคราว

ค่าใช้จ่ายแบ่งเป็น 5 กลุ่ม

1. ต้นทุนขายหรือต้นทุนให้บริการ ค่าใช้จ่ายที่เกี่ยวข้องโดยตรงกับรายได้ เช่น:

- ขายเสื้อผ้า → ต้นทุนคือค่าซื้อเสื้อผ้า

- ให้บริการตัดผม → ต้นทุนคือค่าแรงช่าง ค่าวัสดุอุปกรณ์

2. ค่าใช้จ่ายในการขาย ค่าใช้จ่ายที่ส่งเสริมให้เกิดการขาย เช่น:

- ค่าโฆษณายิงแอด

- ค่านายหน้า

- ค่าทำการตลาด

3. ค่าใช้จ่ายในการบริหาร ค่าใช้จ่ายหลังบ้านในการทำธุรกิจ เช่น:

- ค่าทำบัญชี

- เงินเดือนผู้บริหาร

- ค่าเช่าออฟฟิศ ค่าน้ำ ค่าไฟ

4. ค่าใช้จ่ายอื่น ค่าใช้จ่ายที่ไม่ใช่กลุ่มข้างต้น เช่น:

- ขาดทุนจากการขายสินทรัพย์

- ขาดทุนจากอัตราแลกเปลี่ยน

5. ต้นทุนทางการเงินและภาษีเงินได้ แยกออกมาเพื่อให้เห็นชัดเจนว่ามี:

- ดอกเบี้ยจ่ายเท่าไร

- ภาษีเงินได้นิติบุคคลเท่าไร

เข้าใจ 4 ระดับของกำไร

ในงบกำไรขาดทุนไม่ได้มีแค่ “กำไรสุทธิ” เพียงบรรทัดเดียว แต่มีการแสดงกำไรหลายระดับเพื่อให้เห็นภาพธุรกิจชัดเจนขึ้น:

1. กำไรขั้นต้น = รายได้หลัก – ต้นทุนขาย → ใช้ดูว่าขายของหรือให้บริการแล้วเหลือกำไรเท่าไร → ถ้ากำไรขั้นต้นน้อย อาจมีปัญหาเรื่องราคาขายต่ำเกินไป หรือซื้อสินค้าแพงเกินจำเป็น

2. กำไรก่อนต้นทุนทางการเงินและภาษีเงินได้ = รายได้ทั้งหมด – ค่าใช้จ่ายทั้งหมด (ยกเว้นดอกเบี้ยจ่ายและภาษี) → ใช้ดูว่าธุรกิจทำกำไรจากการดำเนินงานปกติมากน้อยแค่ไหน

3. กำไรก่อนภาษีเงินได้ = รายได้ทั้งหมด – ค่าใช้จ่ายทั้งหมด (ยกเว้นภาษี) → ใช้ดูว่าแม้มีดอกเบี้ยจ่ายแล้ว ยังเหลือกำไรก่อนเสียภาษีเท่าไร

4. กำไรสุทธิ = รายได้ทั้งหมด – ค่าใช้จ่ายทั้งหมด (รวมดอกเบี้ยและภาษี) → เป็นกำไรสุดท้ายที่แท้จริงของธุรกิจ

การดูงบการเงินแบบนี้ทำให้เราเข้าใจว่ารายได้และค่าใช้จ่ายส่วนไหนทำให้ธุรกิจกำไรหรือขาดทุน เช่น ถ้าค่าใช้จ่ายบริหารสูงจนทำให้ขาดทุน ผู้ประกอบการควรเจาะลึกว่าค่าใช้จ่ายอะไรที่สูงเกินไป เพื่อหาทางแก้ไข

2. สรุปวิธีอ่านงบดุล (งบฐานะการเงิน) แบบพื้นฐาน

วิธีดูงบการเงินต่อมาคือการทำความเข้าใจ Balance Sheet หรืองบดุล ซึ่งแสดงสถานะทางการเงินของธุรกิจด้วยสมการ:

| สินทรัพย์ = หนี้สิน + ส่วนของเจ้าของ |

จากสมการหมายความว่า สิ่งที่ธุรกิจมีอยู่ (สินทรัพย์) มาจากเงิน 2 แหล่ง คือ:

- หนี้สิน (เงินที่กู้มา)

- ส่วนของเจ้าของ (เงินของเจ้าของธุรกิจเอง)

1. ประเภท ‘สินทรัพย์’ (Assets)

สินทรัพย์คือสิ่งที่ธุรกิจครอบครองเพื่อสร้างรายได้ โดยในการอ่านงบการเงิน เราจะแบ่งสินทรัพย์ตามความเร็วในการเปลี่ยนเป็นเงินสด ได้แก่

- สินทรัพย์หมุนเวียน: ทรัพย์สินที่คาดว่าจะเปลี่ยนเป็นเงินสดหรือใช้หมดไปภายใน 1 ปี

- เงินสดและรายการเทียบเท่าเงินสด: เช่น เงินสดในมือ หรือเงินฝากธนาคาร

- ลูกหนี้การค้า: รายได้จากการขายที่ยังรอเก็บเงิน

- สินค้าคงเหลือ: สินค้าที่รอการขายซึ่งยังค้างอยู่ในคลัง

- เงินให้กู้ยืมระยะสั้น: เงินส่วนเกินของธุรกิจที่ปล่อยกู้ในช่วงเวลาสั้นๆ

- สินทรัพย์ไม่หมุนเวียน: ทรัพย์สินที่เน้นการใช้งานระยะยาว (มากกว่า 1 ปี)

- ที่ดิน อาคาร และอุปกรณ์ (PPE): เช่น สำนักงาน โต๊ะ เก้าอี้ และคอมพิวเตอร์

- เงินให้กู้ยืมระยะยาว: เงินลงทุนหรือเงินให้กู้ยืมที่มีกำหนดชำระเกิน 1 ปี

ข้อสังเกต: การแยกประเภทนี้ช่วยให้เราทราบว่าธุรกิจมี “กระแสเงินสด” ในระยะสั้นเพียงพอสำหรับขับเคลื่อนกิจการหรือไม่

2. ประเภท ‘หนี้สิน’ (Liabilities)

หนี้สินคือภาระผูกพันที่ธุรกิจต้องจ่ายคืน การอ่านงบการเงิน ในส่วนนี้จะช่วยให้เห็นความสามารถในการชำระหนี้ โดยแบ่งเป็น:

- หนี้สินหมุนเวียน: หนี้ที่ต้องชำระคืนภายในระยะเวลาไม่เกิน 1 ปี

- เจ้าหนี้การค้า: ค่าสินค้าหรือบริการที่ธุรกิจค้างชำระ

- เงินเบิกเกินบัญชี (OD) และเงินกู้ยืมระยะสั้น: เงินที่กู้ยืมมาเพื่อเสริมสภาพคล่องชั่วคราว

- หนี้สินไม่หมุนเวียน: หนี้สินระยะยาวที่ต้องชำระเกิน 1 ปีขึ้นไป

- เงินกู้ยืมระยะยาว: หนี้ก้อนใหญ่ที่ใช้ลงทุนในโครงการระยะยาว

- ภาระผูกพันผลประโยชน์พนักงาน: เงินที่ต้องจ่ายเมื่อพนักงานเกษียณอายุตามกฎหมายแรงงาน

3. ประเภท ‘ส่วนของเจ้าของ’ (Equity)

ส่วนของเจ้าของ คือมูลค่าที่เหลืออยู่หลังจากนำสินทรัพย์ทั้งหมดหักลบด้วยหนี้สิน หรือที่เรียกว่า “สินทรัพย์สุทธิ” ประกอบด้วย 2 ส่วนหลัก:

- ทุน (Capital): เงินหรือทรัพย์สินที่เจ้าของนำมาลงในกิจการ

- ทุนจดทะเบียน: มูลค่าเงินลงทุนสูงสุดที่ระบุไว้ตามกฎหมาย

- ทุนที่ชำระแล้ว: จำนวนเงินจริงที่เจ้าของนำมาลงทุนในบริษัทแล้ว

- กำไร (ขาดทุน) สะสม (Retained Earnings): ผลประกอบการรวมตั้งแต่เริ่มกิจการ

- จัดสรรแล้ว: กำไรที่กันไว้เพื่อวัตถุประสงค์เฉพาะ เช่น สำรองตามกฎหมาย หรือเพื่อขยายโรงงาน

- ยังไม่ได้จัดสรร: กำไรส่วนที่เหลือซึ่งสามารถนำไปจ่ายเงินปันผลหรือใช้หมุนเวียนได้อิสระ

ข้อสังเกต: การอ่านงบการเงินในส่วนนี้ช่วยให้เห็นโครงสร้างเงินทุนว่าธุรกิจใช้เงินของตัวเองหรือเงินกู้มากกว่ากัน (D/E Ratio) และยังช่วยให้วางแผนได้ว่าควรนำกำไรสะสมไปต่อยอดธุรกิจอย่างไรให้เติบโตอย่างยั่งยืน

3. วิธีอ่านงบการเปลี่ยนแปลงส่วนของเจ้าของ ดูอย่างไรไม่ให้พลาด

งบนี้แสดงให้เห็นว่า “เงินลงทุนของเจ้าของ” และ “กำไรสะสม” มีการเปลี่ยนแปลงอย่างไรตลอดทั้งปี ด้วยสมการ:

| ส่วนของเจ้าของต้นปี + เพิ่ม(ลด)ทุน + กำไร(ขาดทุน) – จ่ายปันผล = ส่วนของเจ้าของปลายปี |

การเปลี่ยนแปลงของทุน

- ทุนเพิ่ม → เจ้าของใส่เงินหรือทรัพย์สินเพิ่มเข้ามา

- ทุนลด → เจ้าของถอนทุนหรือลดทุนจดทะเบียน

การเปลี่ยนแปลงของกำไรสะสม

- กำไรสะสมเพิ่ม → ธุรกิจมีกำไรสุทธิประจำปี

- กำไรสะสมลด → ธุรกิจขาดทุนสุทธิ หรือมีการจ่ายเงินปันผล

การตีความส่วนของเจ้าของ

ส่วนของเจ้าของสะท้อนความมั่งคั่งของธุรกิจ:

- ธุรกิจมีกำไรต่อเนื่อง และเจ้าของไม่ถอนเงินมาก → ส่วนของเจ้าของเพิ่ม สะท้อนกิจการมั่นคง

- ธุรกิจมีกำไร แต่จ่ายปันผลทุกปี → ส่วนของเจ้าของอาจไม่เพิ่มมาก แต่ไม่ได้แปลว่าไม่ดี

- ธุรกิจขาดทุนต่อเนื่อง → ส่วนของเจ้าของลดลง ถ้าติดลบแสดงว่าเสี่ยงสูง

หมายเหตุ: บางธุรกิจเช่นสตาร์ทอัพ มักมีส่วนของเจ้าของต่ำในช่วงแรก เนื่องจากต้องลงทุนสูงเพื่อวิจัยและพัฒนา ทำให้มีผลขาดทุนสะสม แต่เมื่อนวัตกรรมเป็นที่รู้จัก จะสามารถกลับมาทำกำไรได้รวดเร็ว

4. วิธีอ่านงบกระแสเงินสดฉบับเข้าใจง่าย ดูให้เป็นว่าเงินไหลไปไหนบ้าง

งบกระแสเงินสด จะบอกเราอย่างชัดเจนว่าเงินสดในมือเปลี่ยนแปลงไปเพราะกิจกรรมใดบ้าง และช่วยตอบคำถามยอดฮิตของเจ้าของกิจการที่ว่า ‘ทำไมมีกำไร แต่ไม่มีเงินสด?’ ซึ่งเราสามารถถอดรหัสคำถามนี้ได้ด้วยสมการง่ายๆ คือ

| เงินต้นปี บวก เงินรับ(จ่าย)ระหว่างปี = เงินปลายปี |

เราสามารถจำแนกรายการรับ-จ่ายเงินออกเป็น 3 กิจกรรมหลัก เพื่อให้เห็นภาพชัดเจนว่าเงินสดไหลเข้าและออกจากธุรกิจผ่านช่องทางใดบ้าง

ขอบคุณรูปประกอบบทความจาก PEAK

1. กระแสเงินสดจากกิจกรรมดำเนินงาน

กิจกรรมที่เกี่ยวกับการดำเนินธุรกิจประจำวัน บอกถึงความสามารถในการทำกำไรและสภาพคล่องระยะสั้น

เงินรับ:

- การขายสินค้าเป็นเงินสด

- การรับเงินจากลูกหนี้การค้า

เงินจ่าย:

- การซื้อสินค้าเป็นเงินสด

- การจ่ายเงินให้เจ้าหนี้การค้า

- การจ่ายเงินเดือน ค่าใช้จ่ายต่างๆ

ข้อสังเกต: ธุรกิจที่แข็งแรงควรมีกระแสเงินสดจากกิจกรรมนี้เป็นบวกต่อเนื่อง

2. กระแสเงินสดจากกิจกรรมลงทุน

กิจกรรมที่เกี่ยวกับการลงทุน แสดงแนวโน้มการขยายหรือหดตัวของกิจการ

เงินรับ:

- ขายที่ดิน อาคาร อุปกรณ์ที่ไม่ใช้แล้ว

- รับเงินคืนจากการให้กู้ยืม

เงินจ่าย:

- ซื้อสินทรัพย์เป็นเงินสด

- จ่ายเงินให้บุคคลอื่นกู้ยืม

ข้อสังเกต: หากธุรกิจกำลังขยายตัว มักมีกระแสเงินสดจากกิจกรรมลงทุนติดลบ เพราะลงทุนเพิ่มในสินทรัพย์

3. กระแสเงินสดจากกิจกรรมจัดหาเงิน

กิจกรรมที่เกี่ยวกับการจัดหาแหล่งเงินทุนหรือชำระคืนหนี้ สะท้อนโครงสร้างทางการเงิน

เงินรับ:

- กู้ยืมเงินจากสถาบันการเงินหรือบุคคลอื่น

- ขายหุ้นเพิ่มทุน

เงินจ่าย:

- คืนเงินกู้ที่ครบกำหนดชำระ

- ลดทุนและคืนทุนให้เจ้าของ

ข้อสังเกต: กระแสเงินสดบวกในกิจกรรมนี้มักเกิดในช่วงเริ่มต้นหรือขยายธุรกิจ หากติดลบแสดงว่ามีการชำระหนี้หรือลดขนาดกิจการ

ตัวอย่างสถานการณ์ตามสภาวะ

| ประเภทกิจกรรม | ธุรกิจเริ่มต้นใหม่ | ธุรกิจมั่นคง | ธุรกิจมีปัญหา |

| ดำเนินงาน | ติดลบ | บวก | ติดลบ |

| ลงทุน | ติดลบ | ติดลบหรือศูนย์ | บวก (ขายทรัพย์สิน) |

| จัดหาเงิน | บวก | ติดลบหรือศูนย์ | ศูนย์ (หาเงินเพิ่มไม่ได้) |

5. วิธีอ่านหมายเหตุประกอบงบการเงิน

ในการวิเคราะห์ธุรกิจ การดูเพียงตัวเลขบนหน้าหลักอาจไม่เพียงพอ วิธีอ่านหมายเหตุประกอบงบการเงิน ที่ถูกต้อง คือการอ่านควบคู่ไปกับงบการเงินหลักเสมอ เพื่อขยายความรายละเอียดที่ตัวเลขบอกเราไม่หมด โดยมีส่วนประกอบสำคัญดังนี้

1. ข้อมูลทั่วไปของกิจการ

ส่วนนี้จะระบุข้อมูลพื้นฐาน เช่น ชื่อบริษัท ประเภทนิติบุคคล เลขทะเบียน ที่ตั้งสำนักงาน รวมถึงวัตถุประสงค์หลักในการดำเนินธุรกิจ ซึ่งจะช่วยให้เราทราบว่ารายได้หลักของกิจการมาจากช่องทางไหน

2. เกณฑ์ในการนำเสนองบการเงิน

ระบุถึงกฎหมายและมาตรฐานการบัญชีที่บริษัทใช้เป็นหลักเกณฑ์ เช่น มาตรฐานการรายงานทางการเงิน (TFRS) รวมถึงเกณฑ์การแสดงมูลค่ารายการต่างๆ เพื่อให้ผู้ใช้งานงบมั่นใจได้ว่าข้อมูลมีความโปร่งใสและเป็นสากล

3. นโยบายการบัญชีที่สำคัญ

ส่วนนี้สำคัญมากสำหรับมือใหม่ที่หัด อ่านงบการเงิน เพราะจะเป็นการอธิบายคำนิยามทางบัญชีที่อาจต่างจากความเข้าใจทั่วไป เช่น คำว่า “เงินสด” ในทางบัญชีไม่ได้หมายถึงแค่ธนบัตรหรือเหรียญเท่านั้น แต่ยังรวมถึงเงินฝากธนาคารประเภทออมทรัพย์และกระแสรายวันอีกด้วย

4. รายละเอียดเจาะลึกตัวเลขบนหน้างบการเงิน

หากเราดูงบฐานะการเงิน แล้วพบรายการ “เงินสดและรายการเทียบเท่าเงินสด” มียอดรวมอยู่ที่ 1.315 ล้านบาท ในปี 2567 เราจะไม่สามารถรู้ได้เลยว่าเงินก้อนนั้นเป็นเงินสดในมือกี่บาท หรือเงินฝากธนาคารเท่าไหร่

ข้อสังเกต: ให้สังเกตช่อง “หมายเหตุ” หลังชื่อรายการ หากระบุเลขข้อไว้ เช่น ข้อ 3.1 หรือ 4 ให้คุณพลิกไปดูรายละเอียดในหัวข้อนั้นๆ เพื่อดูการแตกยอดตัวเลขออกมาอย่างชัดเจน

6 เคล็ดลับอ่านงบการเงินฉบับมือใหม่ เข้าใจง่ายใน 5 นาที

การเริ่มต้นอ่านงบการเงิน อาจดูยากสำหรับผู้ประกอบการเพราะตัวเลขที่ซับซ้อน แต่เทคนิคเหล่านี้จะช่วยให้คุณจับจุดสำคัญได้ทันที:

- เริ่มที่งบกำไรขาดทุน: ดูรายได้และกำไรที่คุ้นเคยก่อน เพื่อประเมินผลประกอบการเบื้องต้น

- โฟกัสรายการที่เปลี่ยนเยอะ: ตรวจสอบบรรทัดที่มีการเพิ่มขึ้นหรือลดลงผิดปกติ (เช่น เกิน 20%) เพื่อหาสาเหตุที่แท้จริง

- หาความหมายจากคำชี้แจง: หากเจอศัพท์บัญชีที่ไม่คุ้น ให้ตรวจสอบความหมายจาก “คำชี้แจงรายการย่อ”

- เจาะลึกที่หมายเหตุประกอบงบ: ดูรายละเอียดค่าใช้จ่ายที่ซ่อนอยู่หลังตัวเลขรวม เช่น เงินเดือนหรือค่าเช่า

- เข้าใจบริบทอุตสาหกรรม: ให้ความสำคัญกับรายการที่สอดคล้องกับธุรกิจ เช่น สต็อกสินค้าในธุรกิจค้าขาย

- เปรียบเทียบกับคู่แข่ง: วิเคราะห์งบคู่แข่งในตลาดเพื่อดูจุดแข็งจุดอ่อนและนำมาปรับกลยุทธ์ธุรกิจ

Q&A รวมคำถามเกี่ยวกับวิธีการอ่านงบการเงินที่มือใหม่ต้องรู้!

หมดปัญหาอ่านงบไม่เป็น! รวมคำถามยอดฮิตที่จะช่วยให้คุณเข้าใจวิธีการอ่านงบการเงินได้ง่ายขึ้น เพื่อช่วยให้คุณตัดสินใจลงทุนได้อย่างแม่นยำกว่าที่เคย

1. มือใหม่ควรอ่านงบการเงินเริ่มต้นจากอะไร?

มือใหม่ควรเริ่มต้นทำความเข้าใจองค์ประกอบหลักของงบกำไรขาดทุน งบแสดงฐานะการเงิน และงบกระแสเงินสด รวมถึงความสัมพันธ์ระหว่างงบต่างๆ ก่อนลงลึกในรายละเอียด

2. ข้อควรระวังในการอ่านงบการเงินมีอะไรบ้าง?

ควรระวังการตกแต่งบัญชี, การเปรียบเทียบข้อมูลที่ไม่สมเหตุสมผล, และการละเลยหมายเหตุประกอบงบการเงิน ซึ่งให้ข้อมูลสำคัญที่ช่วยในการตีความ

3. งบการเงินดูย้อนหลังได้กี่ปี?

โดยทั่วไป ควรดูงบการเงินย้อนหลังอย่างน้อย 3-5 ปี เพื่อให้เห็นแนวโน้มและประสิทธิภาพการดำเนินงานของบริษัทในช่วงเวลาที่ผ่านมา

การอ่านงบการเงินไม่ยากอย่างที่คิด! จัดการตัวเลขด้วย PEAK พร้อมเสริมประสิทธิภาพงานด้วย OfficeMate

การอ่านงบการเงินไม่ใช่เรื่องยากอย่างที่คิด หากเราเข้าใจโครงสร้างพื้นฐานจะพบว่าเป็นเครื่องมือทรงพลังที่ช่วยให้ตัดสินใจทางธุรกิจได้อย่างแม่นยำ พร้อมส่งข้อมูลผ่านระบบ DBD e-Filing ได้อย่างราบรื่น เพื่อเพิ่มประสิทธิภาพในการบริหาร

การเลือกใช้ซอฟต์แวร์บัญชีอย่าง PEAK จะช่วยรวบรวมตัวเลขให้ถูกต้อง และคุณยังสามารถเพิ่มความคล่องตัวให้การทำงานด้วยอุปกรณ์สำนักงานคุณภาพจาก OfficeMate(OFM) ที่มีครบทั้งเครื่องเขียน เครื่องปริ้น เครื่องทำลายเอกสาร หรือเฟอร์นิเจอร์สำนักงานที่ช่วยสร้างบรรยากาศการทำงานให้มือโปรยิ่งขึ้น

เมื่อข้อมูลจาก PEAK พร้อมและอุปกรณ์จาก OfficeMate ครบครัน การวิเคราะห์งบเพื่อวางแผนต่อยอดธุรกิจก็กลายเป็นเรื่องง่าย ช่วยให้กิจการเติบโตอย่างมีทิศทางและมั่นคง

ทดลองใช้งานโปรแกรมบัญชี PEAK ฟรี! 30 วัน มูลค่า 1,200 บาท

คลิก https://peakaccount.com (ไม่มีค่าใช้จ่าย)

PEAK Call Center : 1485

LINE : @peakaccount

สอบถามเพิ่มเติม คลิก https://m.me/peakengine